来源:广州期货

季报

逻辑观点:截止9月6日收盘,PTA2501期价收于4928元/吨,近两周暴跌跌幅累积近9%。短期来看,原油及PX方面,夏季石油消费已接近尾声,产油国在政策性松绑后产量将逐渐回升,而实际需求并不见明显改善,关注金九银十,预计提升空间不大,油价远期预计承压下行。考虑原油供给端OPEC+或面临增产压力,成本端趋弱可能对PX绝对价格形成拖累,四季度PX面临年度长约签订,PTA工厂打压PX现货,后续不太乐观。

供需方面:从PTA平衡表来看,整体来看下半年PTA偏累库存格局。9月阶段性下游订单不足,涤丝工厂的在库压力缓解比较困难。从目前的内外环境以及6-7月份公布的内销和外贸数据看,市场对旺季偏悲观。综合来看四季度小幅累库供需双增叠加出口方面提振不足国内PTA需求,9月下旬到10月这段时间服装电商开始集中下单聚酯需求或有改善,11月份要看双十一补单情况,若天气配合出现极寒情况或带来关注PTA阶段性供需去库行情。宏观形势上来看近期贸易战加剧打击有出口需求的品种,PTA出口方面提振有限。终端纺织品服装内需仍不稳固,基础仍需加强。

展望与建议:四季度聚酯开工面临季节性下滑压力,近期聚酯原料价格暴跌对于下游企业来说,库存贬值压力较大,聚酯工厂的PTA采购也变得谨慎,需求疲软难以提振PTA,中长期来看PTA价格能否企稳或者反弹,仍需宏观、成本端的支撑。

策略方面,四季度TA单边预估4400-5800区间波动;套利策略方面关注1-5正套、阶段性多乙二醇空PTA策略,PTA波动加剧期权方面关注卖出看涨期权。

风险因素:旺季改善 油价走强

一、行情回顾▼

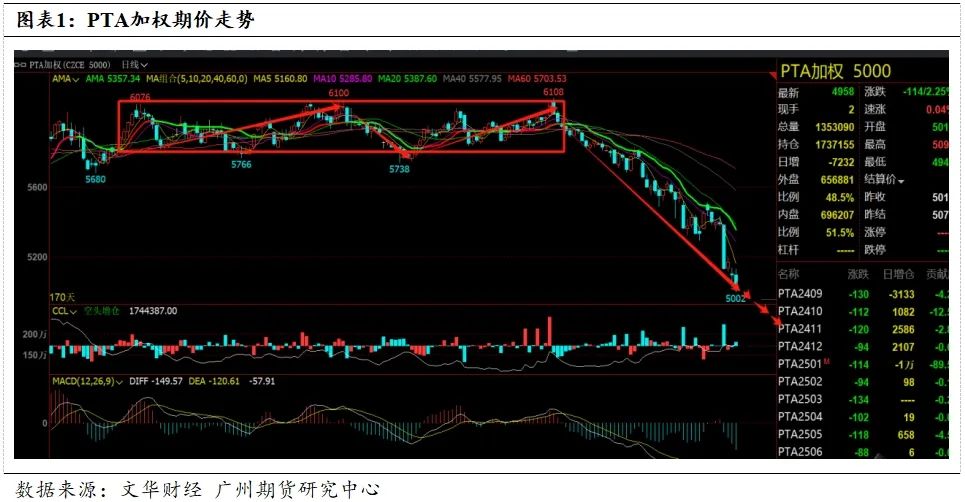

(一)PTA期货价格走势:一二季度区间箱体震荡,三季度破位下行

前二季度PTA期价走势整体维持宽幅震荡的格局, PTA主力期货价格围绕成本及供需逻辑波动,波动区间为5700-6150。进入8月份PTA期价受成本崩塌及供需疲软共振破位下行,主连合约跌至5000元/吨,其行情逻辑具体来看主要分为五大阶段:

第一阶段,12.28-1.26,1月上旬成本端原油弱势及PX供应宽松带动PTA期价下行。原油方面,美国原油产量居于高位需求疲软,PX检修装置陆续重启,随着供应恢复带动期货盘面价格承压回落。受成本端走弱带动PTA期价重心下移。1月下旬随着上游原油价格的企稳反弹,原料PX价格走强。低加工费下PTA主力工厂检修增多叠加下游聚酯开工高位,PTA受成本及供需改善共振走强。

第二阶段,1.26-4.18,该阶段PTA期价走势呈现先抑后扬的态势。上半段PX方面,国内及亚洲开工均稳定在近年来的高位,国内平均负荷接近82%,亚洲则达到76%。但PTA开工未有明显跟进,使得PX自10月开始累库超过75万吨。在PX持续的累库压力下,供应商出货压力较大,促使PX价格进一步走弱。节后聚酯工厂库存较节前明显抬升,聚酯工厂面临库存压力相对较大,累库格局下短期PTA流通性预计仍偏宽松。PTA受成本端PX供应过剩提振不足、新装置投产预期走弱。3月中下旬随着调油需求启动且聚酯负荷将回到90%左右,聚酯工厂权益库存迎来去库拐点后续存补库需求。4月初地缘冲突再度显现,原油大幅上涨,PTA受成本端走强带动及下游开工回升驱动重心大幅上移。

第三阶段,4.18-5.15,成本端原油地缘局势支撑仍存,原油短线缺少有效的消息指引,留意后续原油供应端利空影响。今年调油需求较前两年弱化,PX成本端支撑一直不及预期。伴随着宁波台化2#150万吨、仪征化纤3#300万吨新装置产能的释放及PX近端的交割压力,PTA期价承压回落。从供需基本面来看,5月中下PTA装置面临检修重启压力,且下游聚酯市场处于消费淡季,聚酯负荷明显下调。短期PTA期价受成本端弱势及供需疲软驱动偏空,或进一步试探下方支撑线。

第四阶段,5.15-8.15,PTA期价先涨后跌。受下游聚酯高开工及PTA装置检修增多,5月份PTA市场供需改善供需呈现偏紧局面叠加原油企稳,PTA价格在7月初冲高。PTA价格走势与PX紧密相关,7月在成本端原油价格大幅下行、PX开工高位,聚酯淡季开工下滑PTA受成本及供需累库格局下弱势探底。

第五阶段,8.15-至今,此阶段PTA主要受成本端国际油价、PX暴跌及下游聚酯旺季预期表现一般,纺织订单恢复不如预期,PTA四季度供需累库格局,期价一蹶不振破位下行。后市来看PTA是否止跌要看原油及“金九银十”预期下聚酯负荷能否进一步提升提振。近期OEPC公布延长减产期限到11月份但市场并不买账,PTA期价走势难言乐观。

二、宏观&成本:宏观衰退

及供应宽松PX现货承压▼

2024年上半年,受市场需求疲软及行业利润不佳聚酯产业链价格整体呈现窄幅波动态势,PTA和PX作为聚酯产业链的关键原料,其价格波动幅度相对较小。进入三季度,8月份宏观外围波动加大,美国经济数据走弱,降息预期强化,股市、商品、汇市均剧烈动荡,市场心态受到明显冲击。成本大跌拖累市场心态,流动性充裕背景下 PX 同样偏弱,价格均创下年内新低。随着原油价格暴跌及聚酯下游5月以来的减产挺价负反馈至原料端,PX-PTA期价跌破上半年的震荡区间下沿,开启暴跌模式弱势探底。截止9月6日PTA2501合约已经跌破5000元/吨,创下2023年以来新低。

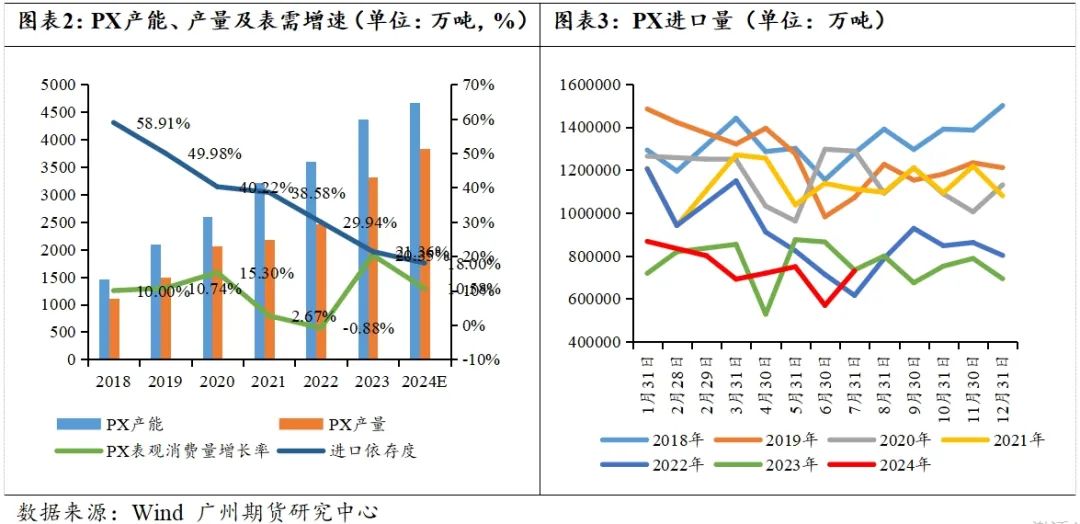

截至2023年底,全球PX产能为8882万吨/年,同比增长10.08%。以月均75%的开工率测算,产量约6661.5万吨,亚洲PX产能占全球总产能的 89%。全球PX产能稳步攀升,尤其是2019年作为中国大炼化项目集中投放为关键时间节点,全球PX产能单年增速便接近15%。2019-2023年亦是国内PX行业高速发展时期,年复合增长率24.86%。截止8月底国内PX产能达到4367万吨,8月PX产量331万吨,环比小幅增加1%;1-8月PX月度产量累计为2467万吨,同比增长16%。

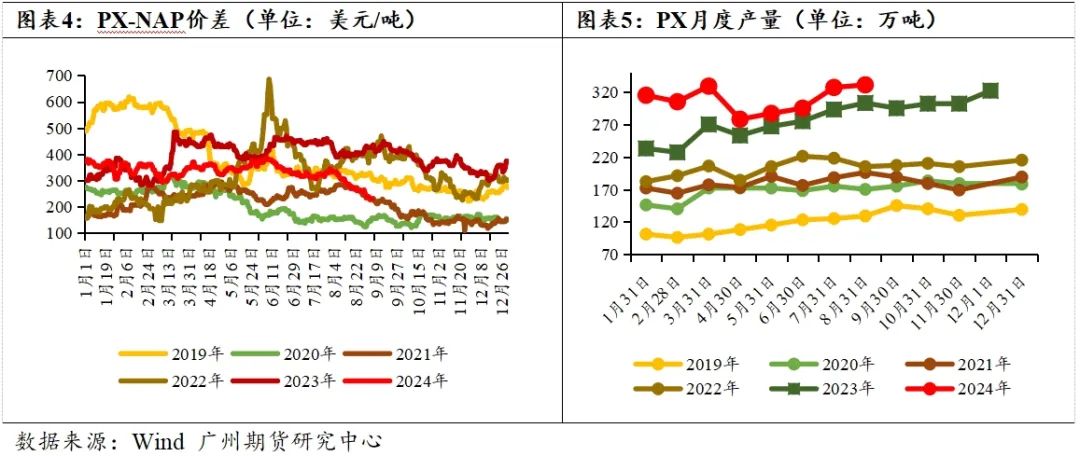

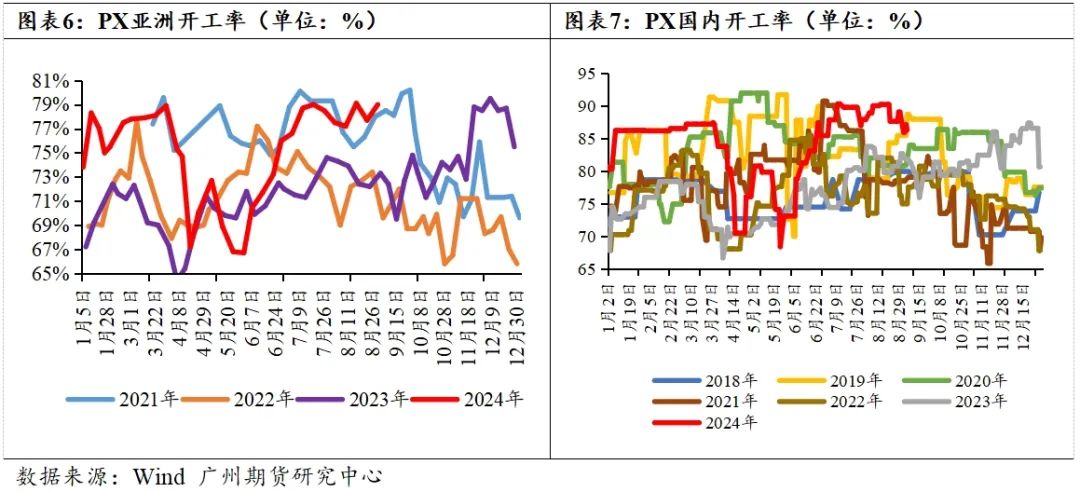

2023年,我国PX进口量为909.6万吨,进口依赖度约21.5%。从2019年开始国内大炼化PX产能开始投放,PX的进口增速出现负值,中国对PX的进口依赖大幅下降,从60%降至20%。细分来看,从去年四季度开始,亚洲PX开工一直高位,1-5月份进口同比+0.79%,进口量不降反增也许能解释一季度以来PX期价的弱势格局。二季度为亚洲PX装置检修集中检修季,叠加调油需求前置驱动亚洲出口美国的量增加,导致国内PX进口下降明显,因此6月进口量为56.91万吨,同比大幅下滑34%,综合来看6月去库18万吨。6月下半月以来国内及亚洲地区的多套PX装置检修工作结束并重新启动,开工负荷回升至高位,7月进口量随之回升为63.23万吨,环比+11%。进入三季度之后海内外检修装置重启,个别意外装置也部分恢复供应,PX供应较为宽裕进口量也稳步回升。2024年1-7月中国大陆进口PX总量502.8万吨,同比-6.86%。根据 CCF 统计,8月 PX 产量为 331万吨,环比小幅增加。综合来看,8月累库9万吨左右。截止9月6日,PX亚洲开工率为75.7%,环比-3.3%,国内开工率81.1%,环比-5.6%,开工降幅明显。主要原因是金陵石化60万吨PX装置月初降负至7成运行;盛虹石化400万吨PX装置下旬降负至9成运行;恒力石化520万吨PX装置下旬短暂降负一周时间至9成。四季度来看,国内外部分装置将进行检修,预期供应压力也将有所缓解。在 PXN大幅压缩后,亚洲PX进口量或有所有下滑。而 PTA 检修在推迟至四季度后期后,需求端对 PX 的支撑目前看仍尚可。但四季度PX面临年度长约签订,PTA工厂打压PX现货,后续不太乐观。

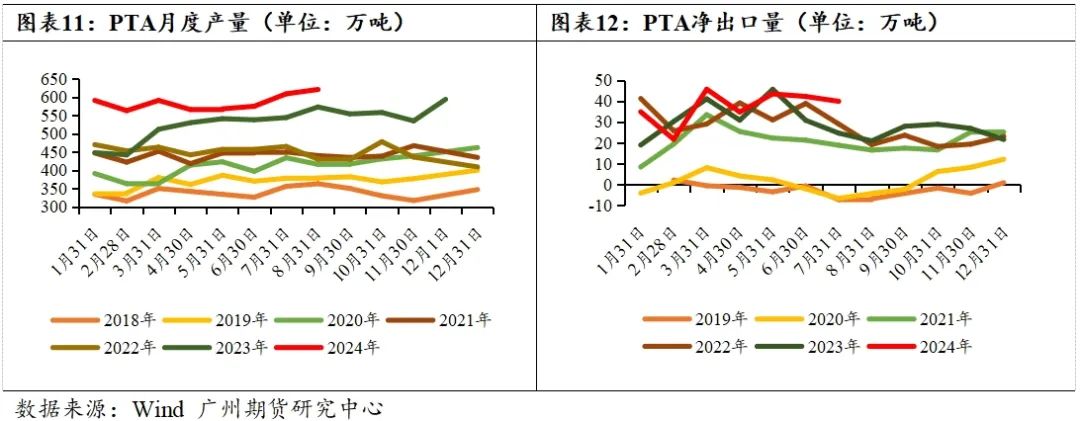

从后期的投产计划来看,2024年PX国内新增产能投产逐步进入尾声,待投产项目中仅有裕龙石化300万吨新产能投放计划有望落地,2025年无新项目投放预期。但从后期的投产计划来看,2024年有仅有裕龙石化300万吨待投产能,产能增速放缓。随着国内炼化一体项目的投产,预估2024年PX进口依存度将下滑至18%。2024年PTA计划投产970万吨,产能增速达12%,聚酯端计划投产786万吨,产能增速为9.6%,PTA偏向于过剩预期。上半年亚洲PX-NAP价差呈下降趋势,PX和石脑油之间的价差保持在350美元/吨以下。8月聚酯产业链利润全线压缩,从产业链的利润来看,当前PX利润为盈利状态、部分PTA装置利润为亏损状态。随着汽油调和产品需求减弱,生产商转向生产PX,进一步加剧了市场的供应过剩。四季度来看,考虑原油供给端OPEC+或面临增产压力,成本端趋弱可能对PX绝对价格形成拖累,PX供需格局尚可PXN有望修复。

三、供需:旺季不旺

TA四季度供需偏累库▼

(一)供应:检修推迟 等待下游需求改善提振

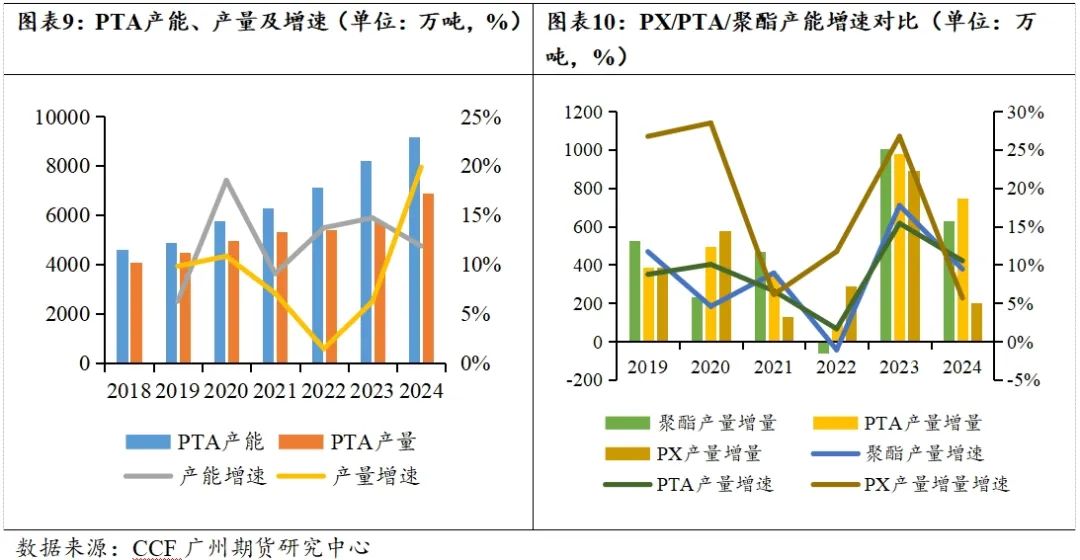

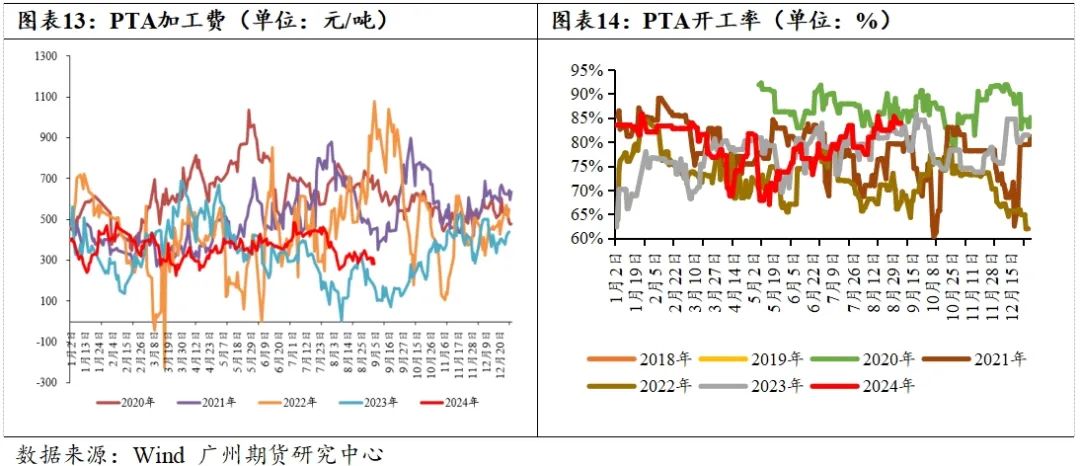

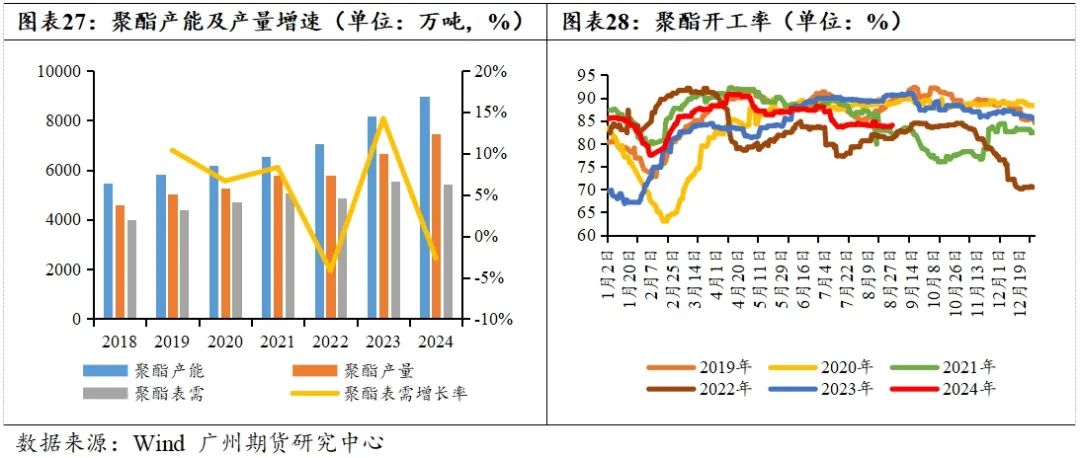

2023年约有1000万吨产能投放,产能增速高达14%。2024年一季度台化2#150、仪征化纤3#300万吨装置装置投产并稳定释放产量。1-8月聚酯产量累计为4839万吨,同比+13.35%,平均开工率88.8%。按照生产成本的配比来测算,需要的PTA产量为4313万吨。但1-8月PTA产量累计为4684万吨,同比大增13.46%,平均装置开工率84%,扣除1-8月净出口量302万吨及其他领域的用量,从1-8月测算的供需平衡表数据来看,1-8国内PTA供需累库在30万吨附近。

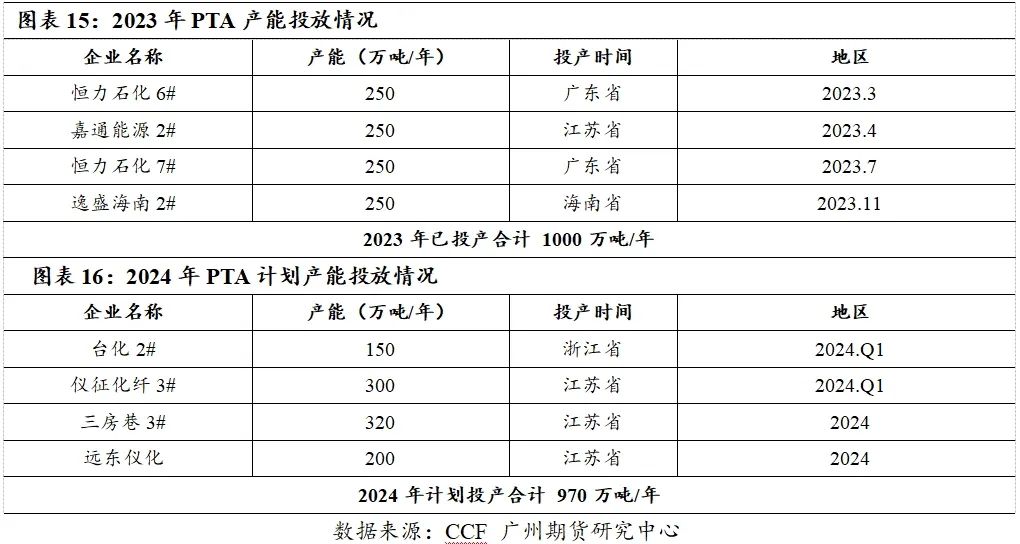

截至2024年8月底,国内PTA产能达到8512万吨。至2024年底,PTA产能总量将达到9032万吨左右,产能表需增速约5.35%。下半年来看,还有520万吨的新增产能存在释放的预期,但产能投放预期可能会推迟年底。由于新产能在原料单耗、产出比以及能耗控制上面表现优异,部分落后产能或中小型PTA产能加速淘汰,预估淘汰长停的落后产能232.5万吨。装置加工费方面,产业链利润集中在原料PX端,今年PTA大厂控开工率情况较往年强势,上半年PTA盘面平均加工费在370元/吨中位偏低水平波动,整体相对平稳。但进入三季度尤其是8月中旬,随着原油的大跌带动聚酯原料价格重心大幅下挫,PTA加工费由7月底的431.36元/吨大幅压缩至256元/吨,环比大幅缩减68.36%!后期来看部分PTA企业或会开启计划外装置检修。

开工及装置检修方面,四季度市场供需两旺预期,但在PTA低加工费及新增产能投放压力下,部分PTA企业开工率或将出现被动压缩的可能。从装置开工情况来看,一季度PTA开工高位维持月平均开工率82%, 二季度PTA迎来传统检修季,5月恒力石化、嘉兴石化、恒力惠州等多套装置检修,PTA月度开工率将至75%。截至9月5日,本周PTA行业库存量在456.22 万吨,环比+11.30万吨。7-8两月PTA累库幅度在50万吨附近。目前部分主港码头库存处于偏高水平。PTA加工差压缩,从最高500附近下降至目前300元/吨附近。四季度来看,PTA供需偏累库格局。从各品种供需面来看,预计PX、PTA、聚酯产量增速分别为10.5%、9.41%、5.65%,在不考虑行业产能利用率的前提下,PTA的供应压力也略大。

展望四季度,三房巷3#200万吨、远东仪化320万吨PTA装置计划投产,下半年PTA供应压力仍较大。出口情况来看,2024年1-7月累计出口量263.48万吨,同比增18.46%。7月净出口39.89万吨远低于市场预估的50万吨加剧PTA累库,8月出口量预估40万吨左右,预估2024年四季度出口量仍维持月均40万吨左右,宏观形势上来看近期贸易战加剧打击有出口需求的品种,PTA出口方面提振有限。

从PTA平衡表来看,整体来看下半年PTA偏累库存格局,细分来看,四季度市场旺季预期仍存,9月下旬到10月这段时间服装电商开始集中下单,若天气配合出现极寒情况,需求端提振更加明显,关注PTA阶段性供需去库行情。

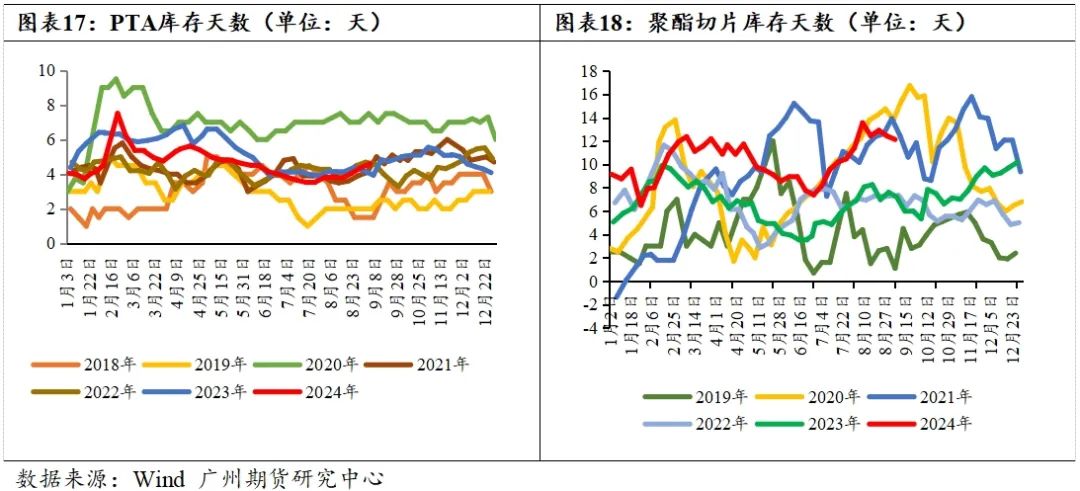

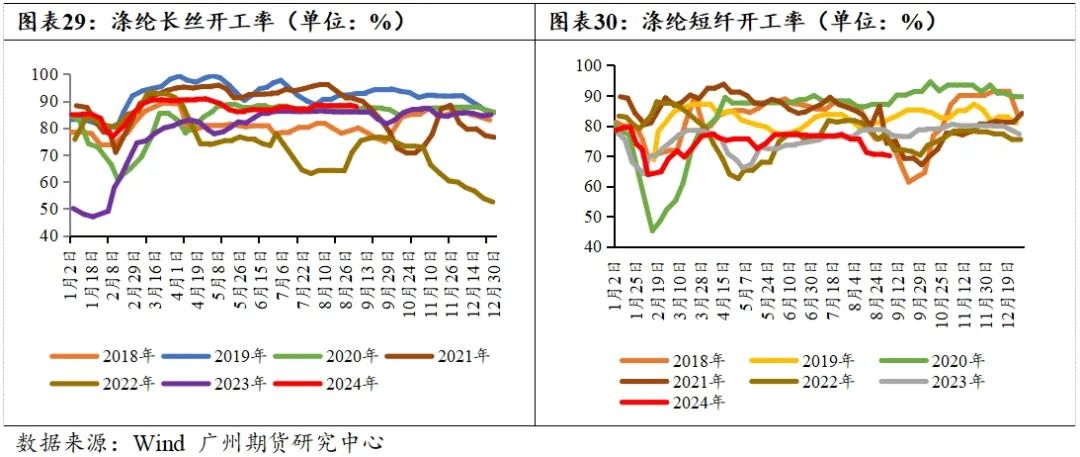

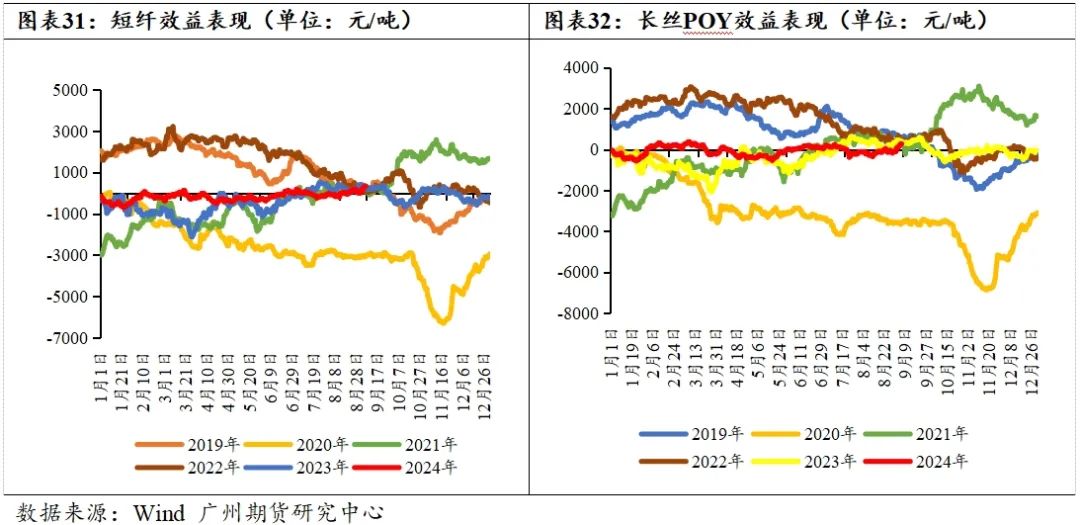

(二)产业链库存:产业链库存高位 新增订单尚未启动

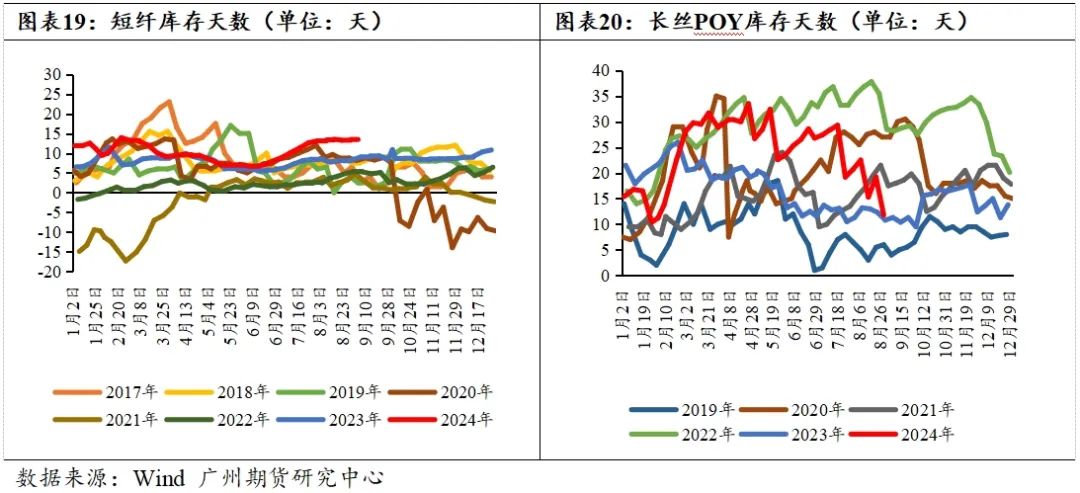

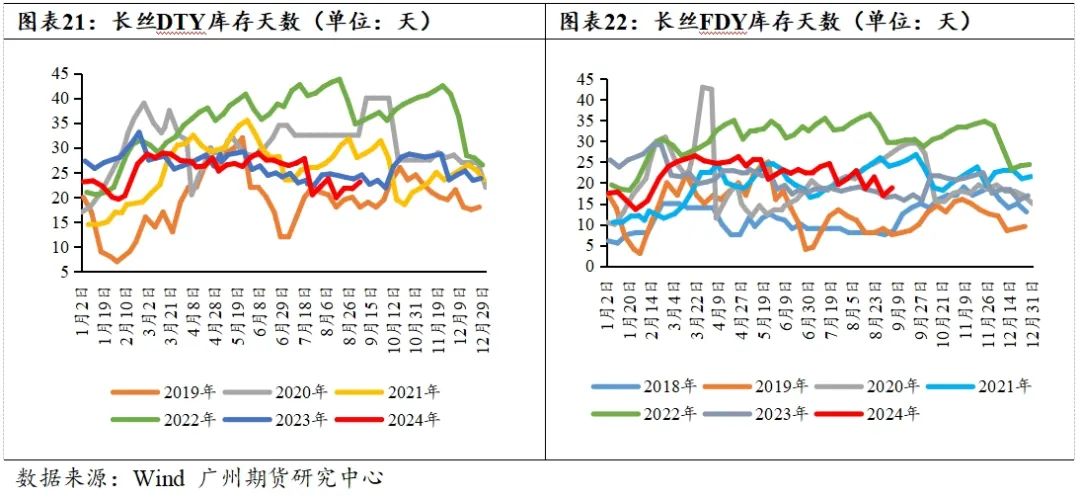

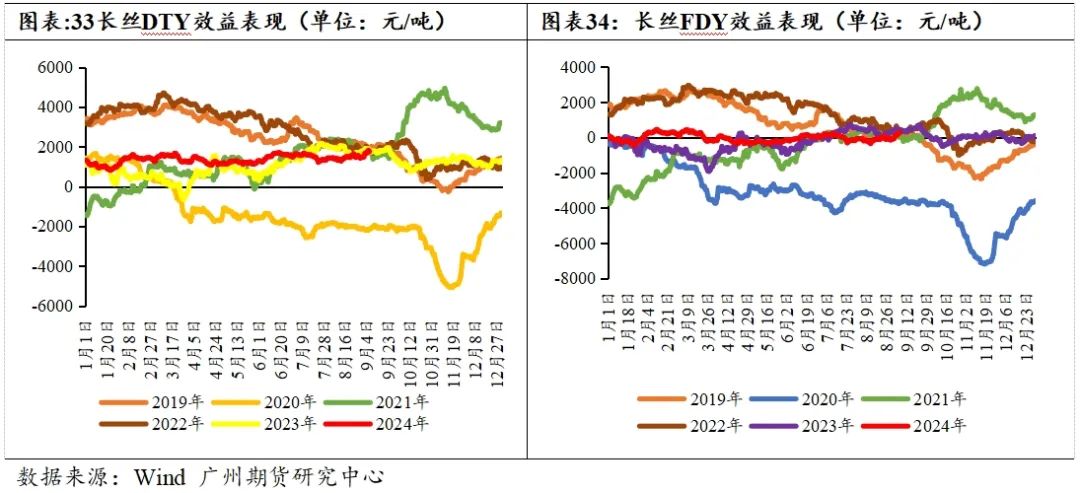

2024年上半年,聚酯产业链聚酯端产成品库存高位库存压力较大,聚酯平均利润一直处于亏损状态。5月之前聚酯的整体开工主要是长丝以量换价情况尚可,但进入5月份后,受持续亏损和高库存的影响,5月23日长丝龙头企业围绕加工费大幅提价来限产保价,即采取“聚合成本(PTA+MEG)+加工费”限定价格并适时调整开工情况,实行1个月后长丝效益得到明显改善。截止9.6中国PTA库存天数4.61(+0.24);江浙涤丝工厂POY、FDY、DTY权益库存分别在22.1(+3.9)、19.8(+2.7)、30.6天(+1.7),虽然市场进入9月,但成本持续下跌的现实和持续偏弱的成本预期压制下游的订单释放,织造厂销售偏弱的现实下,加弹和织造多以消化前期原料备货为主,涤丝工厂销售偏弱,涤丝工厂权益库存继续上升。本周纺纱用直纺涤短开机率在83.2%(+2.7%),1.4D权益库存在16.1天,实物库存25天,聚酯工厂产成品库存压力较大。阶段性下游订单不足,涤丝工厂的在库压力缓解比较困难。

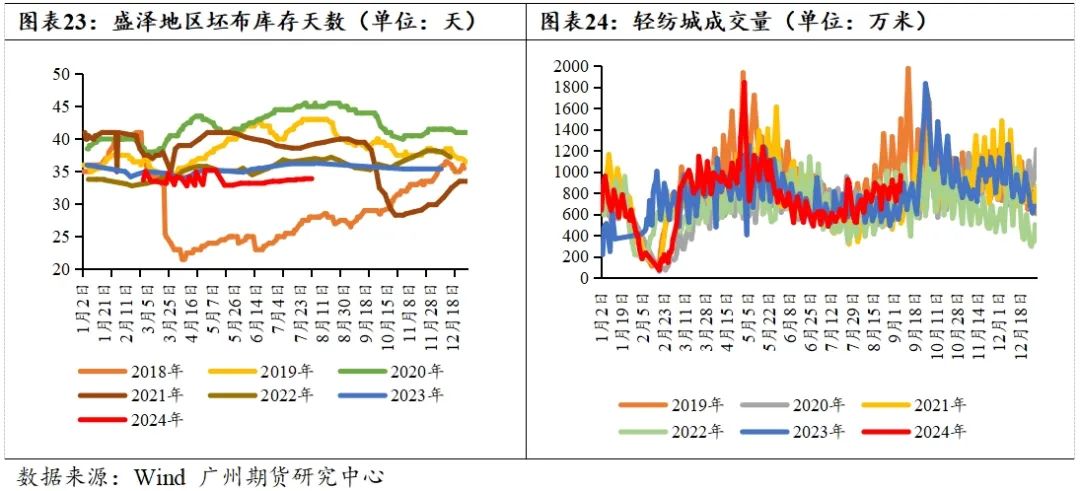

展望四季度,根据下游原料备货及坯布库存综合数据来看,目前盛泽地区坯布库存天数34.2天,织造端坯布依旧处于淡季,内外销、服装和家纺都未有动静,整体坯布库上升,关注后期终端需求的改善力度情况。据CCF本周调研的情况来看,由于生意改善力度还是很弱,坯布库存本周继续小幅积累,尚未出拐点,仍需要继续等待。目前聚酯长丝工从目前的内外环境以及6-7月份公布的内销和外贸数据看,市场对旺季偏悲观。9月底10月上旬时候聚酯需求或有改善,11月份要看双十一补单情况, 12月到1月是明年外贸订单和明年春季订单下单的时期,外贸订单得看11月美国大选落定之后才会有定数。但今年的春装滞销,叠加大家都国内消费形势也不太看好,年前春季订单下单量估计也有限。厂和下游织造企业库存相对偏高,纤维端库存贬值压力较大。

(三)需求:内需不稳 出口预期悲观

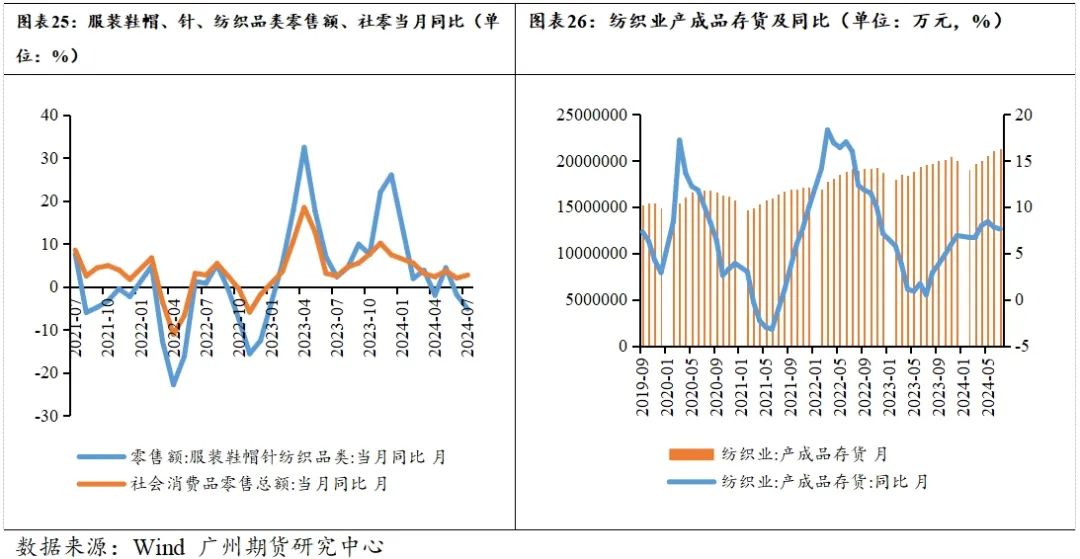

截至2024年8月底,中国大陆地区聚酯产能基数新增60万吨至8377万吨,新增产能主要以聚酯瓶片为主。其中涤纶长丝产能达4202万吨,聚酯瓶片产能基数达1943万吨,增加60万吨;直纺涤短产能达983万吨。内需方面,根据国家统计局统计,1-7月全国限上单位服装鞋帽、针、纺织品类商品零售类值为8033亿元,累计同比增长0.5%。据国家统计局数据,1-7月份,社会消费品零售总额273726亿元,同比增长3.5%,其中限额以上服装、鞋帽、针纺织品类零售额8033亿元,同比增长0.5%,增幅弱于社零,在实物商品网上零售额中,穿类商品增长6.3%。2024年7月份,全国居民消费价格同比上涨0.5%,其中服装价格同比上涨1.7%,环比下跌0.3%。服装价格当月涨幅明显强于CPI,衣着价格的坚挺形成支撑,但从社零增速来看,限额以上服装、鞋帽、针纺织品类零售额增幅连续2个月放缓,且显著弱于社零,终端纺织品服装内需仍不稳固,基础仍需加强。

1-8月份的聚酯产量累计4839万吨,同比去年+13.3%。从开工情况来看,进入5月份下游跟进乏力,随着库存累积及现金流亏损等效益问题显现,终端负反馈强化驱动聚酯减产。1-5月聚酯维持80%以上开工率水平,聚酯下游加弹开机持续位于80%以上高位,织造维持70%左右的正常水平。6月以来聚酯大厂减产挺价,聚酯维持月均87%的开工率。进入三季度减产力度小幅缩减,月均开工率回升到84%左右,目前来看需求端韧性仍能持续。本周聚酯装置检修或者减产后陆续恢复,但同期也有几套装置检修,综合来看聚酯负荷走势震荡。截至9.6,初步核算国内大陆地区聚酯负荷在87.9%附近,

展望四季度来看,内销方面,下半年的订单主要是冬季较厚的服装为主,可能好于上半年。市场对金九银十仍有期待,9月份之前市场仍能给出季均85%左右的高开工预期。后期聚酯负荷仍呈现缓步小幅上升的态势,预计到9月底回到89%以上。四季度聚酯开工面临季节性下滑压力,近期聚酯原料价格暴跌对于下游企业来说,库存贬值压力较大,聚酯工厂的PTA采购也变得谨慎,也相应放慢了订单下达的进度。需求疲软难以提振PTA,中长期来看PTA价格能否企稳或者反弹,仍需宏观、成本端的支撑。

四、四季度行情展望▼

原油:市场的关注从地缘政治、美元降息,重新回到原油自身的供需基本面上,主要担心为美国夏季驾驶消费旺季结束后,原油需求回落,及欧佩克+恢复增产导致原油供应扩大。市场交易的要素比较多,包括OPEC产量决议、美联储降息、美国总统大选进程、中东地缘风险,油价波动仍会比较大。但油价在8月份两次上冲均失败,表明油价上升动能已明显减弱。在回归到基本面上,夏季石油消费已接近尾声,产油国在政策性松绑后产量将逐渐回升,而实际需求并不见明显改善,关注金九银十,预计提升空间不大,油价远期预计承压下行。

PX:四季度来看,PX供应扩张主要依赖于国产供应量的提升,国内外部分装置将进行检修,预期供应压力也将有所缓解。近期PX高开工下库存累库现货疲软,PX的效益仍维持高位震荡,而下游PTA虽仍有新装置投产预期,但多数装置投产集中在年底提振不足。加工费方面,在 PXN大幅压缩后,亚洲PX进口量或有所有下滑。考虑原油供给端OPEC+或面临增产压力,成本端趋弱可能对PX绝对价格形成拖累,而 PTA 检修在推迟至四季度后期后,需求端对 PX 的支撑目前看仍尚可,PX供需格局尚可PXN有望修复。但四季度PX面临年度长约签订,PTA工厂打压PX现货,后续不太乐观。

PTA:从PTA平衡表来看四季度PTA偏累库存格局,细分来看,9月阶段性下游订单不足,涤丝工厂的在库压力缓解比较困难。从目前的内外环境以及6-7月份公布的内销和外贸数据看,市场对旺季偏悲观。9月下旬到10月这段时间服装电商开始集中下单聚酯需求或有改善,11月份要看双十一补单情况,若天气配合出现极寒情况或带来 PTA阶段性供需去库行情。但今年的春装滞销,叠加大家都国内消费形势也不太看好,年前春季订单下单量估计也有限。宏观形势上来看近期贸易战加剧打击有出口需求的品种,PTA出口方面提振有限。终端纺织品服装内需仍不稳固,基础仍需加强。四季度聚酯开工面临季节性下滑压力,近期聚酯原料价格暴跌对于下游企业来说,库存贬值压力较大,聚酯工厂的PTA采购也变得谨慎,需求疲软难以提振PTA。综合来看四季度供需双增累库预期叠加出口方面提振不足国内PTA需求,中长期来看PTA价格能否企稳或者反弹,仍需宏观、成本端的支撑。

策略方面,四季度TA单边预估4400-5800区间波动;套利策略方面关注1-5正套、阶段性多乙二醇空PTA策略,PTA波动加剧期权方面关注卖出看涨期权。

广州期货研究中心

投资咨询业务资格

证监许可【2012】1497号

分析师 薛晴

期货从业资格:F3035906

投资咨询资格:Z0016940

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

发表评论